根据CTV News报道,随着G7国家的央行都在连续加息以应对通胀压力,使得房贷越来越难以负担。但相较之下,加拿大的房贷可负担性比其他G7国家要更有挑战性。

CTV News研究了政府间经济合作与发展组织 (OECD) 的最新数据,以分析加拿大在住房负担能力、房价和债务方面与其他G7国家相比所处的位置。

高利率通常意味着高昂的偿债成本,最终会增加一切的成本——从抵押贷款到信用卡和贷款。加息背后的想法是阻止消费者消费。为应对生活成本危机,加拿大央行稳步提高利率,基准利率已经从今年1月的0.25%升至如今的3.75% 。

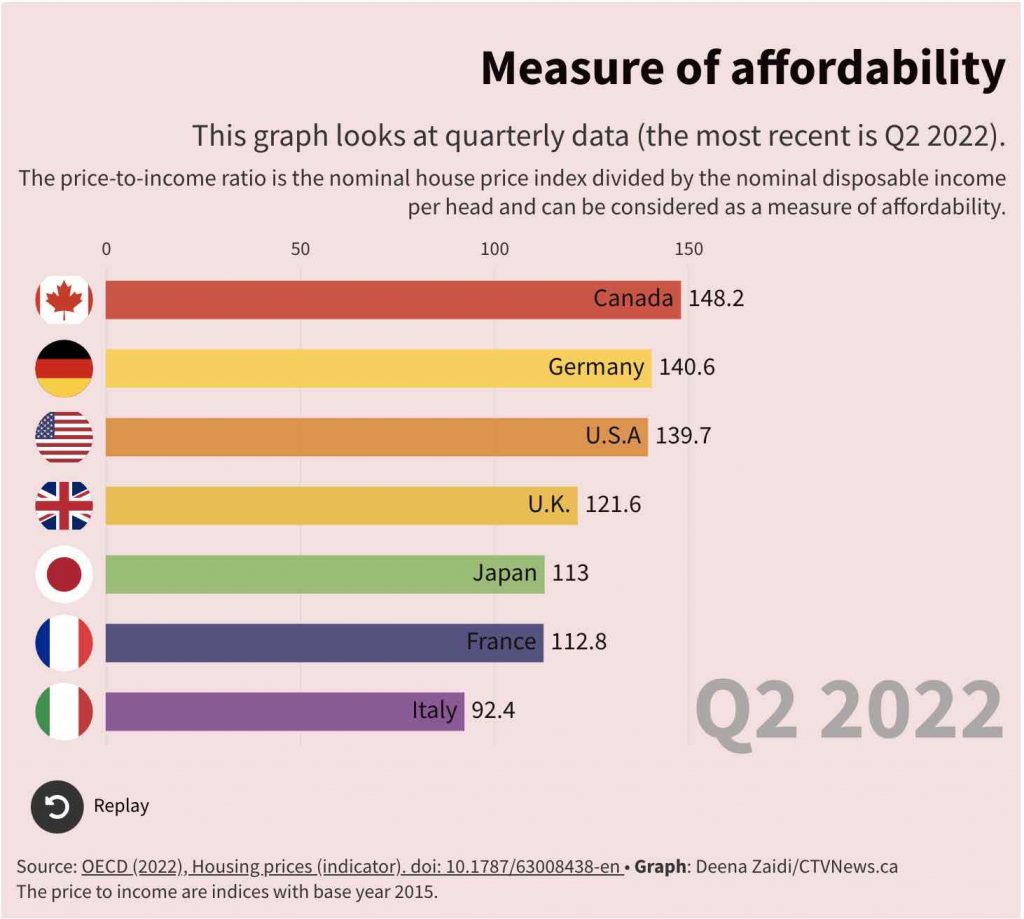

经合组织的数据显示,加拿大的房价与收入比率,也称为住房负担能力的衡量标准,位居G7国家最高位,其次是德国。

根据经合组织公布的季度数据,加拿大的住房负担能力比率指数在2022年第二季度达到148.16,在G7国家中最高,这意味着自2015年以来,加拿大房价的增长速度比收入快48%。自2015年以来,美国的物价增长速度比收入增长快约40%。

在今年3月的一次网络会议上,加拿大银行副行长Sharon Kozicki表示,那些获得高贷款收入比的抵押贷款的加拿大家庭可能并不是拥有大量现金的家庭。

Sharon说:“抵押贷款增加可能会引发家庭支出放缓,如果有足够多的家庭减少支出,可能会影响整个经济,导致增长缓慢和失业率上升。而房价下跌可能会加剧这些影响。”

在大流行初期,较高的储蓄和处于历史低位的利率鼓励了一些加拿大人购买房屋。在大流行期间,人们的购买模式也发生了变化,这鼓励了许多加拿大人在郊区寻找房屋,那里的房子更大,更实惠。高可支配收入进一步导致住房抵押贷款需求激增。

在当前的高利率环境下,较高的抵押贷款利率导致加拿大房地产市场活跃度急剧下降,从而导致房价下跌。根据Wowa最新的房地产市场报告,加拿大的平均房价在2022年年初的高峰过后,在7个月内下跌了22%。

单从数据上看,房价的大幅下跌可以视作加拿大的住房可负担性的改善。但加拿大Equifax高级分析副总裁丽贝卡·奥克斯 (Rebecca Oakes) 在最近的新闻稿中警告说,不应将加拿大降温的房地产市场误认为是住房可负担能力的提高。

Rebecca表示,负担能力不仅取决于房价,还取决于每月支付抵押贷款的额度。更高的利率加上高通胀会增加消费者的每月支出。此外,许多人可能会发现他们越来越难获得抵押贷款的资格。

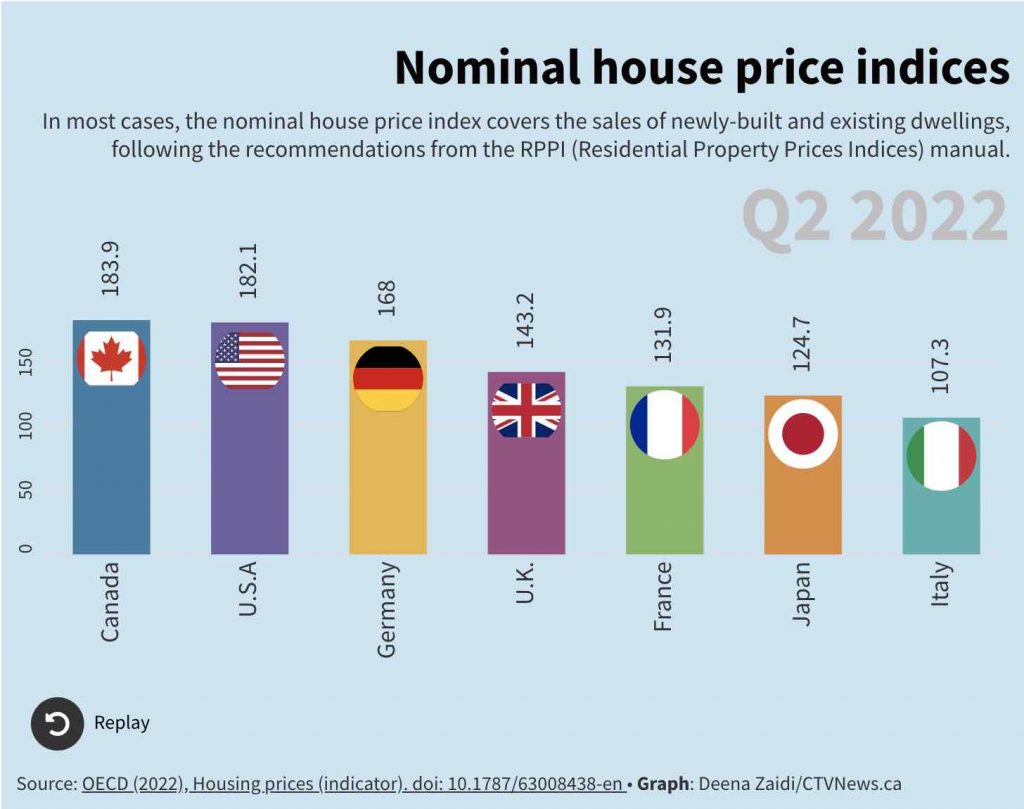

调查发现,尽管今年随着加央行的加息,加拿大房地产市场有所降温,但经合组织最近公布的数据显示,加拿大的房价仍然最高。根据经合组织公布的年度数据,加拿大的房价指数自2015年以来增长了59%,是所有G7国家记录的最高增幅,紧随其后的是德国,自2015年以来每年增长58%。

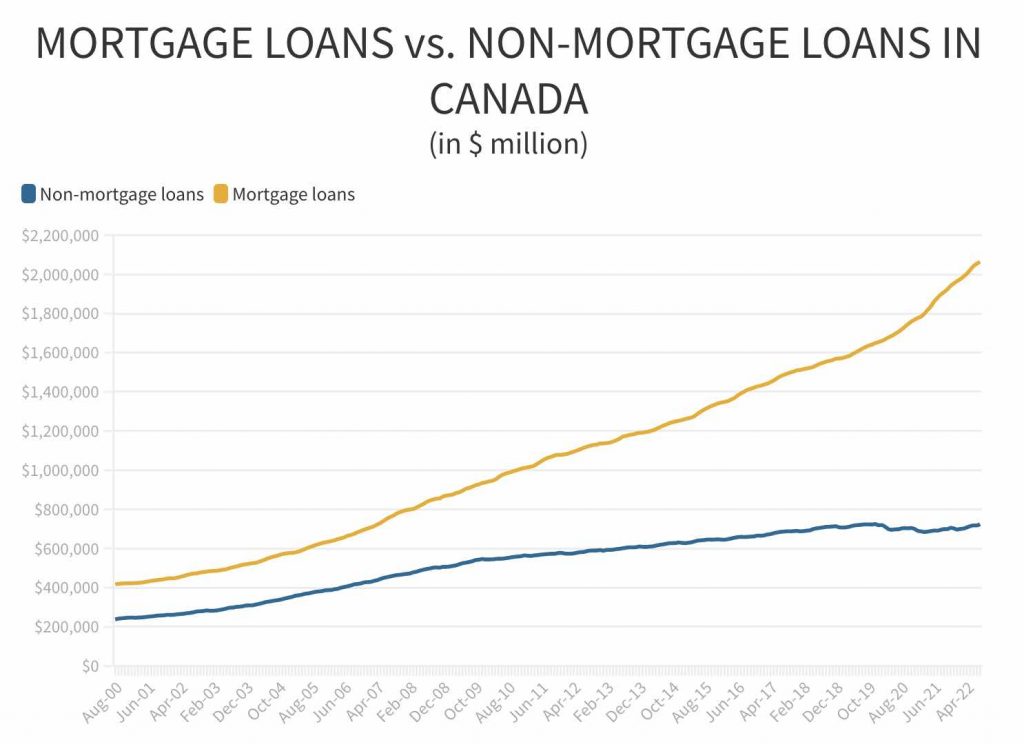

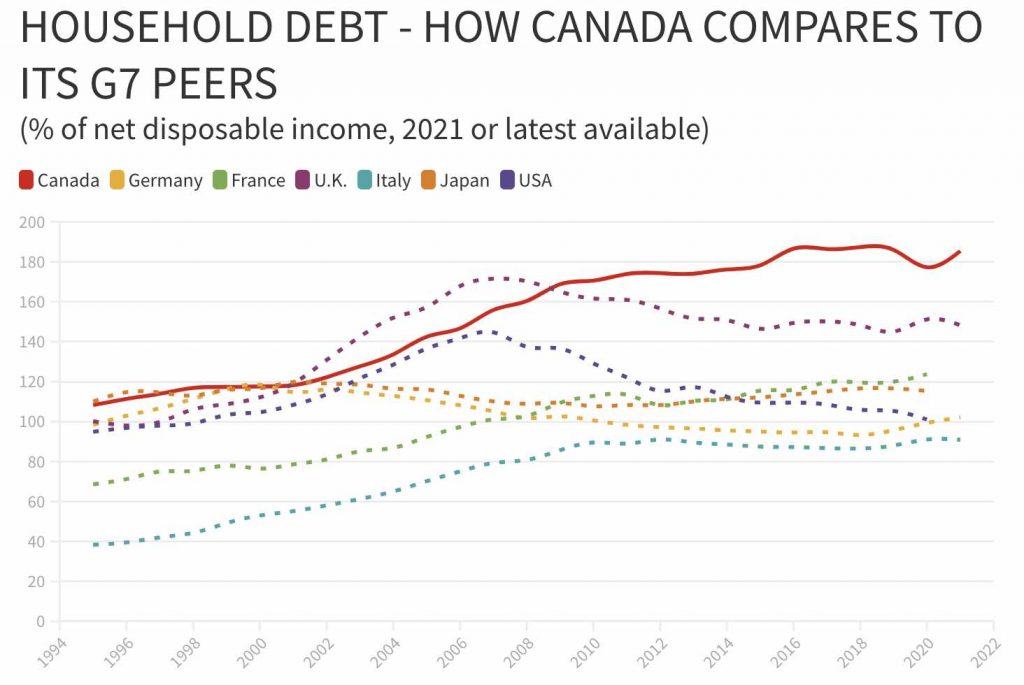

此外,由于大流行期间房价飙升,加拿大人为了买房而承担了更多的抵押贷款。在经合组织的数据统计里,加拿大是G7国家中房贷最多的国家。加拿大家庭比其他G7国家的家庭承担了更多债务。

数据显示,2021年度加拿大的家庭债务占可支配收入的185%。

Kozicki表示说,加拿大人的高房贷可能会放大利率的影响。另一个担忧是,越来越多的新抵押贷款也有浮动利率,这往往会随着银行的政策利率而波动。

新闻来源:https://www.ctvnews.ca/business/how-canada-has-taken-on-more-mortgage-debt-than-any-other-g7-nation-explained-in-5-charts-1.6149517